Knowledge

ナレッジ

中小企業経営強化税制とは?即時償却と税額控除をわかりやすく解説

- 税理士

- 上田 泰弘

中小企業経営強化税制は、生産性向上や収益力の改善につながる設備投資を行う中小企業に対して、

即時償却 または 税額控除(取得価額の10%、資本金3,000万円超1億円以下の法人は7%) のいずれかを選択適用できる税制優遇制度です。

設備投資の初期負担を軽くできるため、

事業再構築や業務効率化、DX(デジタル化)などを進めたい企業にとって、心強い支援策となります。

さらに、補助金と組み合わせることで、自己負担をより抑えることも可能です。

一方で、中小企業経営強化税制には 適用条件・対象設備・類型区分・適用期間 など、押さえるべきポイントが多く存在します。

この記事では、制度の全体像と4つの要件、類型ごとの違い、活用の流れをわかりやすく解説します。

1.中小企業経営強化税制とは

中小企業経営強化税制は、中小企業等経営強化法 に基づく税制優遇制度です。

生産性向上や業務効率化、収益力の改善につながる設備投資を行う中小企業者等に対して、

法人税(または所得税)の負担を軽減することを目的としています。

制度の主な特徴は次のとおりです。

- 設備投資に対して 即時償却 または 税額控除 を選択適用できる

- 適用を受けるには 経営力向上計画の認定 が必要

- 一定の設備 に該当することが要件

- 適用期間が定められた 時限措置 である

- 設備の内容に応じて、A・B・D・Eといった 類型区分 が用意されている

次の章では、この制度を利用するための「4つの要件」を整理します。

2.4つの要件

中小企業経営強化税制は、以下の4つの条件をすべて満たした場合に適用されます。

① 対象者:青色申告書を提出する中小企業者等であること

法人・個人事業主を問わず、青色申告書を提出している中小企業者等 が対象です。

この税制は、黒字・赤字にかかわらず、設備投資を行う中小企業者等の経営力向上を支援するために設けられています。

② 指定期間内の取得・供用であること

適用対象となるのは、

平成29年4月1日から令和9年3月31日まで の期間内に取得し、事業の用に供した設備です。

中小企業経営強化税制は当初から時限措置として運用されており、

これまでに複数回の延長が行われ、現在の指定期間に至っています。

③ 一定の設備を新規取得等すること

対象となるのは、次のような区分に属する 一定の設備 を新規取得等する場合です。

- 機械装置

- 工具

- 器具備品

- 建物附属設備

- ソフトウェア

それぞれの設備は、属する類型(A・B・D・E)ごとに、

性能向上や収益性向上、経営資源の集約などに関する要件が定められています。

④ 指定事業の用に供すること

取得した設備は、中小企業等経営強化法に基づいて認定された経営力向上計画に沿って、指定事業の用に供すること が必要です。

単に設備を導入するだけではなく、「どのように経営力向上につなげるのか」が計画として整理されていることが求められます。

以上の4つの要件を満たすことで、税制措置を受けることができます。

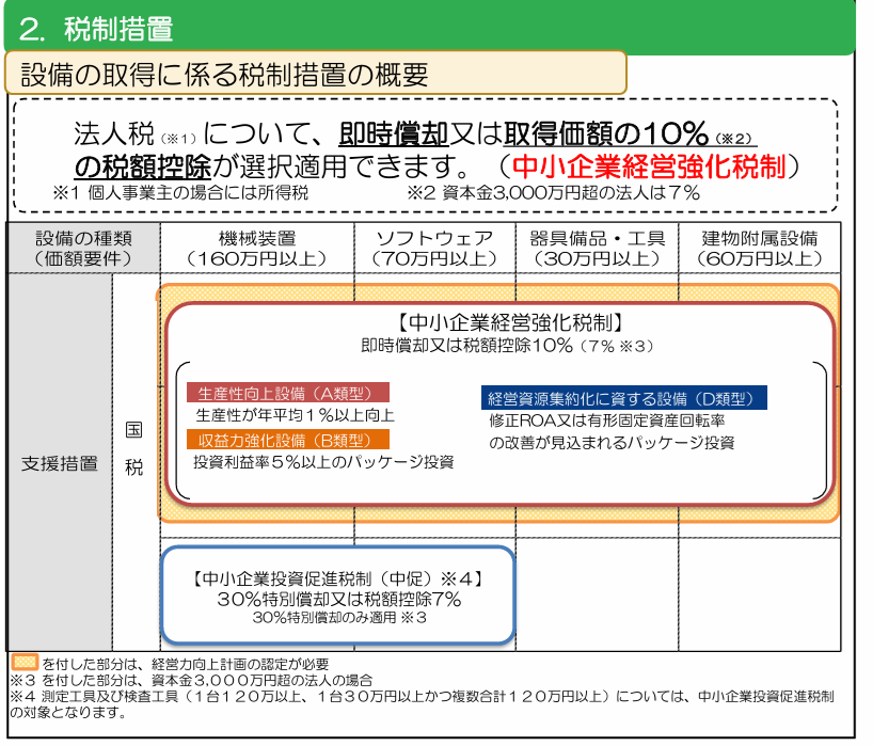

3.税制措置の内容(即時償却・税額控除)

中小企業経営強化税制では、次の2つの優遇措置のどちらかを選択できます。

即時償却

取得価額の全額を、その期の減価償却費として一度に計上する方法です。

- 設備投資を行った年度の費用計上額が大きくなる

- 初年度の課税所得を圧縮できる

- 資金負担の重さを早期に軽減したい企業に向いている

税額控除(10%/7%)

取得価額の一定割合を、法人税額から直接差し引く方法です。

- 原則として取得価額の 10% を税額控除

- 資本金3,000万円超1億円以下の法人については 7% が上限

- 今後も安定した利益計上が見込める企業にとって有効な選択肢

どちらを選択するかは、

今後の利益予測や資金繰りの状況などを踏まえて検討する必要があります。

選択に迷う場合は、 決断サポートグループでも制度の整理や検討のサポートを行っています。

お気軽にご相談ください。

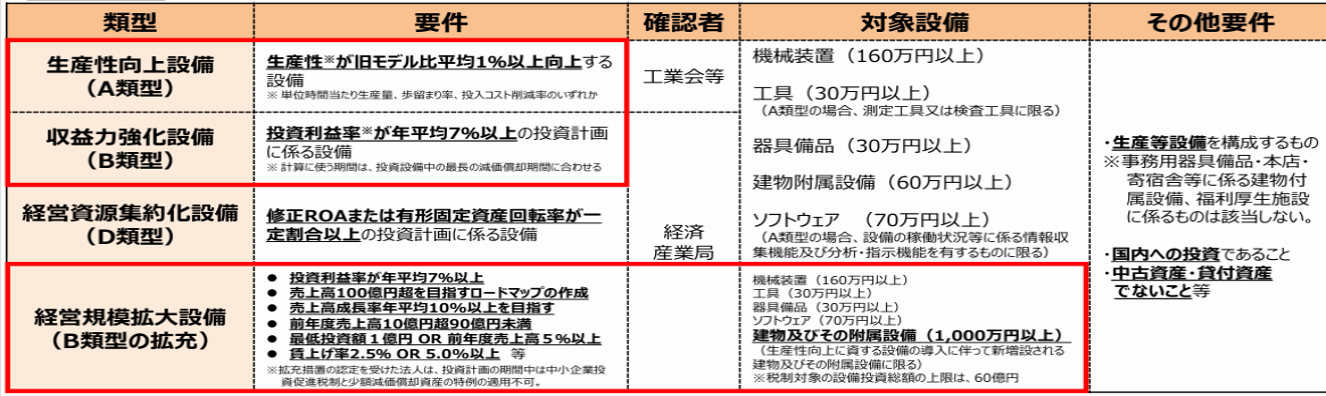

4. 対象設備と類型区分(A・B・D・E)

中小企業経営強化税制では、設備投資の内容に応じて

いくつかの 類型区分 が設けられています。

令和7年4月1日以降の主な類型は次のとおりです。

A類型:生産性向上設備

旧モデルと比較して生産性が一定割合以上向上する設備が対象です。

効率化や自動化など、業務プロセスを改善する投資が想定されています。

B類型:収益力強化設備

投資によって収益力(利益率など)の向上が見込める設備が対象です。

単に省力化するだけでなく、売上や利益水準の向上に結びつく投資が求められます。

D類型:経営資源集約化設備

事業承継や統合・共同化などにより、経営資源を集約することで

生産性や効率性の向上を図る設備が対象となります。

E類型:B類型の拡充(新設)

令和7年4月1日以降に新設される類型で、

B類型を拡充した、大型投資やより高い収益性向上効果が見込まれる設備が対象です。

C類型(生産ライン全体の性能向上設備)は令和7年4月1日をもって廃止 されたため、注意が必要です。

5.制度を活用するときのポイント

中小企業経営強化税制を検討する際には、次のポイントを押さえましょう。

- 自社が対象となる中小企業者等に該当しているか

- 設備投資の時期が指定期間内に収まっているか

- 導入する設備が「一定の設備」の要件を満たしているか

- 経営力向上計画の認定を受けるスケジュールに余裕があるか

- 即時償却と税額控除のどちらが自社にとって有利か

- 補助金との併用を含め、全体の資金計画をどう組むか

6. まとめ

中小企業経営強化税制は、中小企業の設備投資を後押しするための有力な税制優遇制度です。

- 青色申告書を提出する中小企業者等が対象

- 指定期間は 平成29年4月1日〜令和9年3月31日

- 経営力向上計画の認定に基づき、一定の設備を取得して指定事業の用に供することが必要

- 条件を満たすことで、即時償却 または 税額控除(10%/7%) を選択適用できる

- 類型はA・B・D・Eが中心で、令和7年4月以降はC類型が廃止、E類型が新設

- 補助金と組み合わせると、投資負担をより抑えることも可能

中小企業経営強化税制は、うまく活用すれば設備投資の追い風になる制度です。

決断サポートグループでも制度の整理や検討のサポートを行っています。

お気軽にご相談ください。